如何善用 供樓利息扣稅額

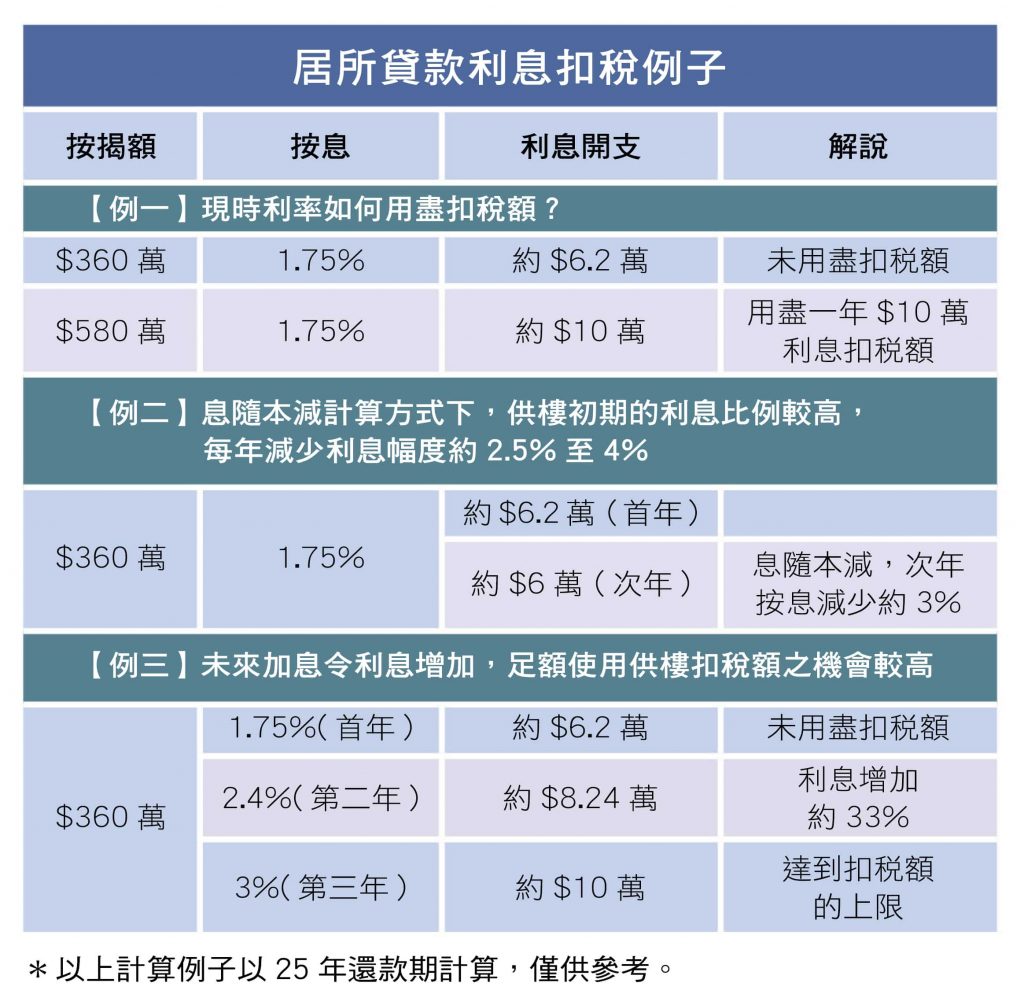

財政預算案公布將居所貸款利息扣稅期由15個課稅年度增至20年,以助減輕供樓人士的納稅負擔,最高扣減額維持每年10萬元。20個扣稅年期可連續或不連續使用,由納稅人自由選擇,究竟如何使用供樓利息扣稅額較著數?簡單來說,實質上是視乎供樓期間之該年按息是否最貼近或達到10萬元扣稅額上限;當中亦受一些因素影響包括息率水平、按揭餘額及年期、換樓計劃等。對於上車人士,由於享有長達20年扣稅期,基本上可不妨先享用有關優惠,說不定扣稅優惠亦會在屆滿期後再獲延長。由於按揭以息隨本減方式計算利息,開首數年的利息比例較高,足額使用10萬元扣稅額的機會亦較大。

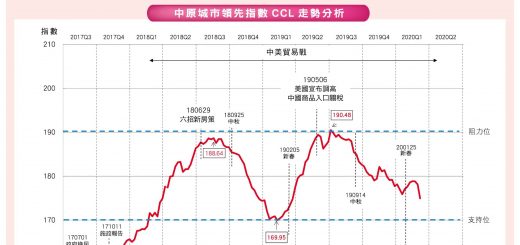

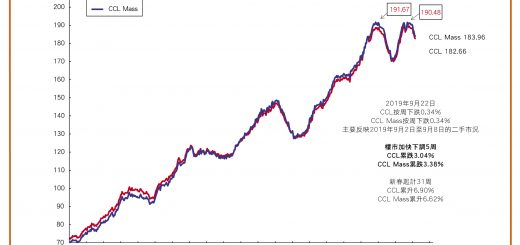

然而,供樓利息扣稅優惠自1998至1999年度推行,對於一些已幾近用畢15個年度扣稅額的業主來說,現時或餘下5個年度可供扣稅,業主可按實際情況及置業計劃決定是否使用扣稅額。以現時平均按揭額約360萬元、25年還款期及市場H按息1.75厘計算,一年按揭利息約$62,000,並未可用盡10萬元扣稅額;若短期內將換樓,所需之按揭額較大,足額使用扣稅額的機會便較高。以目前按息計,按揭額達580萬元方可用盡一年10萬元利息扣稅額。按揭利息計法是息隨本減,供樓初期的利息比例較高,每年減少利息幅度分別約為2.5%至4%,例如以上例子之次年按息減少約3%至$60,000。不過,若然未來進入加息周期,息率上升影響按息升幅的變化往往較大,上述例子計,假設次年按息升至2.4厘(以H按息已升至P按水平,及P已上調0.25厘計),次年按揭利息已增加約33%至$82,400;再假設第三年按息升至3厘,該年度按揭利息便會增至約$100,000,即是達到扣稅額的上限。所以,若果剩餘可扣稅年期不多,而未來還有較長的供樓計劃,可看看該年度按息支出是否較貼近或用盡扣稅額來決定是否使用優惠。

使用供樓扣稅額的條件是物業須為納稅人的主要居所,換言之,若按揭物業屬於樓花,並未供入伙居住、又或物業屬於工商舖類別,均不可用作扣稅。在現行印花稅措施下,不少夫婦傾向以單人持有物業,因可保留另外一人之首置印花稅優惠名額,這亦方便扣稅,因可單人用盡10萬元按息扣稅額;若以聯名方式持有物業,不論按揭供款是否只由一人負擔,每人可扣除之款額分別只限於5萬元。至於兩夫婦各自擁有一所物業,卻不等於兩人皆可使用10萬元扣稅額,原因是兩夫婦被視為只有一個共同住所,故此仍只有其中一個物業之按息可用作扣稅。

近年流行轉按套現或現契物業套現,若然轉按後50%貸款額屬於主要居所的按揭,其餘50%貸款額屬於套現出來的資金,以用作投資或其他用途,那麼業主只可計算一半按揭利息作為扣稅額。對於現時首置業主年輕化,父母購買單位,由子女名義持有物業,按揭供款由父母支付,父母又可否填報該物業之按息作扣稅之用?由於扣稅額只供按揭物業之業主申報,故父母不可使用有關扣稅優惠。筆者亦提提納稅人,稅率是按照應課入息實額累進計算,入息水平較高的人士可減免的稅款較大,供樓人士可按入息水平衡量按息扣稅作用。

Centaline Club Quarterly Issue 13:Season 2 / 2017

揭頁版:http://www.centalineclub.com/newsletter/2017_2Q_13/mobile/index.html#p=7